Законодательство предоставляет налоговые вычеты на детей для родителей, с целью снизить финансовую нагрузку при их воспитании. Однако, возникает вопрос, какие права имеет сотрудник в отпуске по уходу, если он уволен со своей работы?

Предельный размер доходов для детских вычетов

Согласно законодательству Российской Федерации, чтобы иметь право на детские вычеты, сумма совокупного дохода не должна превышать определенную границу. Данный размер доходов может изменяться каждый год, поэтому необходимо следить за актуальной информацией.

Таблица предельных размеров доходов для детских вычетов в современном году

| Количество детей | Предельная сумма доходов (в рублях) |

|---|---|

| 1 | 1 000 000 |

| 2 | 1 200 000 |

| 3 | 1 500 000 |

| Каждый следующий ребенок | +300 000 |

Таким образом, если совокупный доход родителей находится в пределах установленной границы для определенного количества детей, они могут претендовать на детские вычеты по каждому ребенку. При этом, сумма вычета может быть различной, в зависимости от количества детей и других факторов.

Важно помнить!

- Для получения детских вычетов необходимо правильно заполнить налоговую декларацию и предоставить все необходимые документы.

- Пределы доходов могут меняться каждый год, поэтому следите за актуальной информацией.

- Если сумма доходов превышает предельные значения, родители не смогут воспользоваться детскими вычетами налогового года.

- Детские вычеты могут быть использованы как при удержании налогов из заработной платы, так и при заполнении налоговой декларации.

Детские вычеты — это одно из существенных льготных возможностей, предоставляемых родителям в России. Однако, чтобы воспользоваться этой возможностью, необходимо учитывать предельный размер доходов, установленных законодательством. Соблюдение этих правил позволит снизить налоговые платежи родителей, что может быть особенно полезно для семей с несколькими детьми.

Как рассчитать сумму вычета на детей из НДФЛ?

1. Определите основные данные:

- Количество детей;

- Семейное положение (одинокий/разведенный/супруг);

- Возраст детей;

- Статус (несовершеннолетний/инвалид).

2. Установите размер вычета:

В текущем году размер вычета на каждого ребенка составляет 3 000 рублей в месяц. Если ваш ребенок является инвалидом, то размер вычета увеличивается до 6 000 рублей в месяц.

3. Определите период учета:

Учет суммы вычета осуществляется за весь налоговый период, включая месяцы, когда родитель находился в отпуске по уходу за ребенком или пребывал на больничном.

4. Рассчитайте сумму вычета:

Для рассчета суммы вычета находится общее количество месяцев учета и умножается на размер вычета на детей. Например, если у вас есть один несовершеннолетний ребенок и вы получаете вычет на протяжении 6 месяцев, то общая сумма вычета будет составлять 18 000 рублей (3 000 рублей × 6 месяцев).

5. Учтите лимиты:

Сумма вычета на детей имеет ограничения. В частности, она не может превышать налоговую базу, то есть сумму вашего дохода, предоставленную для налогообложения.

Зная эти простые шаги, вы можете легко рассчитать сумму вычета на детей из НДФЛ и использовать его при расчете своего налога. Важно помнить, что такие вычеты подлежат подтверждению документами, поэтому сохраняйте все необходимые документы и консультируйтесь со специалистами при необходимости.

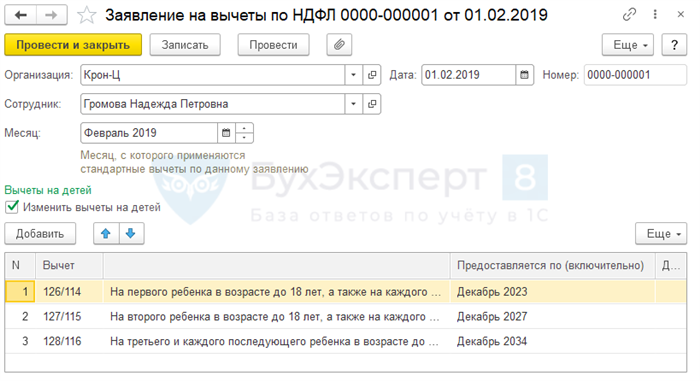

Регистрация и отражение детских вычетов в «1С»

В программе «1С» существует возможность регистрации и отражения детских вычетов, которые могут применяться при увольнении сотрудника в отпуске по уходу. Ниже представлено подробное описание процесса регистрации и отражения детских вычетов в программе «1С».

1. Создание регистрационной карточки сотрудника

Прежде чем приступить к регистрации и отражению детских вычетов, необходимо создать регистрационную карточку сотрудника в программе «1С». Данная карточка содержит информацию о сотруднике, его персональных данных, а также данные о детях.

2. Регистрация детских вычетов

После создания регистрационной карточки сотрудника, необходимо приступить к регистрации детских вычетов. Для этого необходимо указать количество детей у сотрудника и их личные данные, такие как ФИО, дата рождения и серия паспорта.

3. Указание размера детского вычета

После регистрации детских вычетов необходимо указать размер детского вычета для каждого ребенка. Размер детского вычета может зависеть от различных факторов, таких как возраст ребенка, наличие инвалидности и других особенностей.

4. Отражение детских вычетов в программе «1С»

После указания размера детского вычета необходимо отразить эти вычеты в программе «1С». Для этого необходимо заполнить соответствующие формы и таблицы с информацией о детских вычетах.

5. Контроль и обновление информации о детских вычетах

После отражения детских вычетов в программе «1С» необходимо регулярно контролировать и обновлять информацию о детских вычетах. Это позволит быть в курсе изменений в законодательстве и обеспечить корректное отражение детских вычетов в программе.

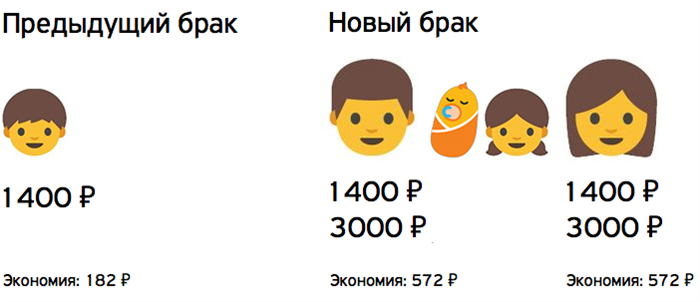

Как размер вычета зависит от количества детей

1. Одно детское пособие

Для работников, у которых имеется только один ребенок, размер вычета налога при увольнении будет рассчитываться исходя из количества получаемого детского пособия. Сумма вычета может быть определена в соответствии с действующими законодательными актами, например, на основе размера минимального детского пособия или индивидуальных факторов, таких как доход работника.

2. Двойное детское пособие

Для сотрудников с двумя детьми размер налогового вычета может быть увеличен. В этом случае, помимо учета получаемого детского пособия, могут также применяться факторы, связанные с наличием второго ребенка. Это может включать повышение процента вычета, увеличение суммарного размера вычета или применение дополнительных налоговых льгот для семей с двумя детьми.

3. Многодетные семьи

Для сотрудников, у которых есть трое и более детей, размер вычета может быть дополнительно увеличен. В данном случае, помимо учета детских пособий, могут применяться различные множители или проценты, увеличивающие общую сумму налогового вычета. Здесь также могут действовать дополнительные налоговые льготы, которые предоставляются многодетным семьям с целью поддержки.

| Количество детей | Размер вычета |

|---|---|

| 1 | Сумма детского пособия |

| 2 | Сумма детского пособия + дополнительные факторы |

| 3 и более | Сумма детского пособия + дополнительные множители и проценты |

Итак, при рассмотрении вычетов налога при увольнении сотрудника в отпуске по уходу за ребенком, следует учитывать количество детей, находящихся на содержании работника. Размер вычета может быть различным в зависимости от этого фактора и может быть увеличен при наличии двух и более детей. Возможны различные подходы к определению размера вычетов в разных странах, в соответствии с действующими законодательными актами и налоговыми ставками.

Кому положен вычет по налоговым декларациям и зачем он нужен

Вычеты по налоговым декларациям предоставляются гражданам в качестве компенсации расходов на определенные категории расходов. Они позволяют снизить сумму налогового платежа и возвращаются в виде возврата по налоговой декларации.

Особый вид вычета, предусмотренный в налоговом кодексе, относится к налоговым вычетам на детей. Данный вычет предоставляется родителям (законным представителям) детей, которые являются налоговыми резидентами РФ.

К условиям предоставления вычета на детей относятся:

- Регистрация детей в налоговом органе;

- Нахождение детей на иждивении родителей (законных представителей);

- Отсутствие дохода у детей, достаточного для их содержания;

- Достижение детьми возраста до 18 лет или 24 лет в случае обучения в образовательном учреждении (предоставляется до окончания обучения).

Сумма вычета и порядок его получения:

Сумма вычета на детей составляет 5000 рублей в месяц на каждого ребенка. Она учитывается в налоговой декларации и уменьшает сумму налога, подлежащего уплате.

Для получения вычета на детей необходимо включить информацию о наличии детей и их данных в налоговую декларацию и предоставить необходимые документы, подтверждающие право на вычет. Возврат по вычету производится после обработки декларации налоговым органом.

Исключения, когда вычет на детей не предоставляется:

- Отсутствие регистрации детей в налоговом органе;

- Несоответствие детей категориям возраста, установленным для предоставления вычета;

- Невыполнение требований нахождения детей на иждивении родителей;

- Наличие дохода у детей, достаточного для их содержания.

| Преимущества вычета на детей: |

| 1. Снижает общую сумму налогооблагаемых доходов. |

| 2. Позволяет родителям сэкономить на налогах и получить возврат денежных средств. |

| 3. Облегчает материальную обустройство семьи и финансовое воспитание детей. |

Вычет на детей является важным инструментом налоговой политики, предоставляемым родителям в целях снижения налогового бремени и поддержки семей с детьми. Он облегчает финансовое положение семьи, способствуя благополучию ее членов и социальной защите детей.

Кто может удвоить налоговый вычет на детей?

Работники с низким доходом

Первыми в списке тех, кому предоставляется возможность удвоить налоговый вычет, являются работники с низким доходом. Если сумма годового дохода не превышает определенного уровня, семья может получить удвоенный вычет на каждого ребенка.

Многодетные семьи

Многодетные семьи также вправе удвоить налоговый вычет на каждого ребенка. Условием является наличие трех и более детей. Эта мера направлена на поддержку семей с большим количеством детей и помогает им справиться с возросшими расходами.

Работники с инвалидностью и дети с инвалидностью

Работники с инвалидностью и их дети с инвалидностью также имеют право на удвоение налогового вычета на детей. Это помогает обеспечить дополнительную финансовую поддержку для семей, которые столкнулись с ограничениями и нуждаются в дополнительных средствах для ухода за ребенком.

Родители-одиночки

Родители-одиночки также могут удвоить налоговый вычет на детей. Это особенно важно для таких семей, которые основным образом полагаются на одну зарплату и нуждаются в дополнительной финансовой поддержке.

Работники, получающие пособие по уходу за ребенком

Работники, получающие пособие по уходу за ребенком, также имеют возможность удвоить налоговый вычет на детей. Это позволяет компенсировать некоторые дополнительные расходы, связанные с уходом за ребенком во время отпуска.

Как получить детский вычет

Условия получения детского вычета:

- Вы являетесь родителем ребенка, либо имеете усыновленного или опекаемого ребенка.

- Ваш ребенок является гражданином Российской Федерации.

- Доходы ребенка за налоговый период не должны превышать определенную сумму.

- У вас не должно быть незарегистрированных детей.

Документы, необходимые для получения детского вычета:

- Заявление на получение детского вычета.

- Свидетельства о рождении ребенка или решение суда об усыновлении или опеке.

- Документы, подтверждающие фактическое проживание ребенка с родителями.

- Справка о доходах ребенка.

Важно отметить, что детский вычет не является автоматическим. Вы должны самостоятельно подать заявление в налоговую инспекцию вашего места жительства и предоставить все необходимые документы. После проверки ваших документов и выполнения всех условий, вы получите детский вычет в соответствующем размере.

Для получения более подробной информации о правилах и процедуре получения детского вычета, рекомендуется обратиться в налоговую инспекцию или к юристу, специализирующемуся в данной области.

Право на вычеты после увольнения сотрудника

При увольнении сотрудника возникает вопрос о возможности получения налоговых вычетов. Действительно ли сотрудник имеет право на вычеты после увольнения? Давайте разберемся в этом вопросе.

Вычеты на детей

Одним из наиболее распространенных видов налоговых вычетов являются вычеты на детей. Они позволяют сотруднику снизить сумму налога, которую он должен заплатить, и соответствуют количеству детей, на которых есть право получить вычет.

Условия получения вычета на детей

Для получения вычета на детей необходимо соблюдать следующие условия:

- Сотрудник должен быть их родителем, опекуном или попечителем.

- Дети должны быть гражданами Российской Федерации.

- Дети должны быть несовершеннолетними или студентами до 24 лет, проживающими сотрудником и находящимися на его иждивении.

Вычеты в случае увольнения

При увольнении сотрудника, возникает вопрос о сохранении права налогового вычета на детей. Согласно законодательству вычет на детей сохраняется для сотрудника, если на момент увольнения они продолжают быть его иждивенцами.

Сроки подачи заявления

Для продолжения получения вычета на детей после увольнения, сотруднику необходимо в течение 30 дней подать заявление в налоговую инспекцию, в котором указать данные о своих детях и подтверждающие документы. Если сотрудник не подаст заявление в указанный срок, то право на вычеты будет утрачено.

Возможные изменения в размере вычетов

Стоит учитывать, что размер налоговых вычетов может меняться от года к году. Поэтому, даже если сотрудник имел право на вычет на детей, он должен быть внимателен к своевременному обновлению сведений о доходах и выплатах в налоговой инспекции.

Таким образом, сотрудник имеет право на вычеты на детей после увольнения, если его дети являются его иждивенцами на момент увольнения. Однако, необходимо подать заявление в налоговую инспекцию в течение 30 дней и следить за изменениями в законодательстве относительно размеров вычетов.

За какой период предоставлять вычет

Важно отметить, что при увольнении сотрудника в отпуске по уходу налоговый вычет предоставляется за период, в который он осуществлял уход за ребенком. Это означает, что если сотрудник был уволен до истечения срока отпуска по уходу, то налоговый вычет предоставляется только за период, которым он фактически занимался уходом за ребенком.

Правила предоставления налогового вычета

Основные правила предоставления налогового вычета на детей при увольнении сотрудника в отпуске по уходу:

- На налоговый вычет имеют право родители, фактически осуществляющие уход за ребенком до достижения им возраста 18 лет;

- Вычет предоставляется на каждого ребенка, то есть если у сотрудника двое детей, он может получить налоговый вычет на обоих;

- Вычет предоставляется в размере 1/3 МРОТ за каждого ребенка в месяц;

- Для получения налогового вычета необходимо предоставить соответствующие документы, подтверждающие уход за ребенком;

- Срок подачи заявления на налоговый вычет — до окончания налогового периода, за который данный вычет предусмотрен.

Примеры предоставления вычета

Чтобы лучше понять, за какой период предоставлять налоговый вычет при увольнении сотрудника в отпуске по уходу, рассмотрим несколько примеров:

| Пример | Период ухода | Период предоставления вычета |

|---|---|---|

| Пример 1 | 01.01.2021 — 31.03.2021 | 01.01.2021 — 31.03.2021 |

| Пример 2 | 01.01.2021 — 31.03.2021 | 01.01.2021 — 28.02.2021 |

| Пример 3 | 01.01.2021 — 31.03.2021 | 01.03.2021 — 31.03.2021 |

Как видно из примеров, период предоставления налогового вычета на детей при увольнении сотрудника в отпуске по уходу зависит от периода, в который происходил фактический уход за ребенком. Важно учитывать эти правила при подаче заявления на налоговый вычет и предоставлении необходимых документов.

Размеры вычетов на детей в 2022 и 2026 году

Вычеты на детей в 2022 году

В 2022 году размеры налоговых вычетов на детей были следующими:

- За первого ребенка до 18 лет был установлен вычет в размере 3 000 рублей в месяц.

- За второго и последующих детей до 18 лет был установлен вычет в размере 6 000 рублей в месяц.

- Для детей-инвалидов до 18 лет был установлен повышенный вычет в размере 10 000 рублей в месяц.

Вычеты на детей в 2026 году

Согласно последним изменениям в налоговом законодательстве, в 2026 году размеры вычетов на детей будут изменены:

- За первого ребенка до 18 лет будет установлен вычет в размере 3 500 рублей в месяц.

- За второго и последующих детей до 18 лет будет установлен вычет в размере 7 000 рублей в месяц.

- Вычет для детей-инвалидов до 18 лет останется на уровне 10 000 рублей в месяц.

Итак, можно заметить, что в 2026 году размеры вычетов на детей увеличатся на 500 рублей в месяц по сравнению с предыдущим годом для всех категорий детей, кроме детей-инвалидов.

Надо ли предоставлять вычет, если у работника нет доходов

Вопрос о предоставлении налоговых вычетов при увольнении сотрудника в отпуске по уходу зависит от наличия у него доходов за последний налоговый период. Если у работника нет доходов, то он не имеет права на налоговый вычет.

Расчет и предоставление налоговых вычетов осуществляется на основании деклараций по налогу на доходы физических лиц. Прежде чем принять решение о предоставлении вычетов, налоговые органы проверяют суммы доходов, указанные в декларации, и суммы, зачисленные на счет работника.

- Если у работника нет доходов или он не указал их в декларации, то ему не предоставят налоговый вычет при увольнении.

- В случае, если работник имеет доходы, но они не были указаны в декларации, он также не сможет получить налоговый вычет.

- Если работник получал доходы, но они были ниже прожиточного минимума, он может иметь право на налоговый вычет при увольнении.

- При наличии достаточного дохода работник вправе использовать налоговые вычеты в полном объеме.

Для определения наличия доходов работника, налоговые органы могут запросить различные документы, такие как:

- Справки о доходах от разных источников (работодателей, банков, инвестиционных компаний и др.).

- Бухгалтерскую отчетность предпринимателя.

- Документы, подтверждающие выплаты по социальным пособиям или пособиям по уходу за ребенком.

Таким образом, если у работника нет доходов за последний налоговый период, он не имеет права на налоговый вычет при увольнении.

Кому налоговый вычет на детей из НДФЛ не положен

Налоговый вычет на детей из НДФЛ не положен следующим категориям лиц:

-

Несовершеннолетние дети, усыновленные или официально признанные приёмными — если такие дети состоят в брачных или гражданских отношениях, они не могут быть учтены при расчете налогового вычета.

-

Неработающие супруги, родители или опекуны — если они не являются налогоплательщиками, им не положен налоговый вычет на детей.

-

Формальные опекуны или приемные родители — если ребенок не проживает с ними и в итоге не признается их иждивенцами, эти лица не имеют права на налоговый вычет на детей.

-

Дети, старше 18 лет — считается, что дети, достигшие совершеннолетия и не учатся, уже не являются иждивенцами и не учитываются для начисления налогового вычета.

Также, следует отметить, что налоговый вычет на детей может быть ограничен, если сумма выплаты превышает установленный лимит.

По каким доходам положен вычет на детей

В России установлены налоговые вычеты на детей, которые предоставляют родителям возможность снизить свои налоговые обязательства при наличии детей. Вычет может применяться как при подаче декларации, так и в случае увольнения сотрудника, находящегося в отпуске по уходу за ребенком.

1. Ежемесячный налоговый вычет

Ежемесячный налоговый вычет на детей предоставляется родителям, у которых есть дети в возрасте до 18 лет. Сумма вычета составляет 3000 рублей в месяц на каждого ребенка.

2. Дополнительный налоговый вычет

Дополнительный налоговый вычет на детей предоставляется родителям, у которых есть дети в возрасте от 18 до 24 лет, обучающиеся в образовательных учреждениях. Сумма вычета составляет 3000 рублей в месяц на каждого ребенка.

3. Разовый налоговый вычет

Разовый налоговый вычет на детей предоставляется родителям, воспитывающим детей в возрасте до 18 лет. Сумма вычета составляет 100 000 рублей на каждого ребенка. Этот вычет может применяться один раз в течение календарного года.

4. Налоговый вычет на детей при увольнении

При увольнении сотрудника, находящегося в отпуске по уходу за ребенком, налоговые вычеты на детей также могут применяться. При этом, для получения вычета необходимо предоставить документы, подтверждающие наличие детей и размер доходов, по которым рассчитывается налоговый вычет.

| Доходы | Вычет на детей |

|---|---|

| Заработная плата | Да |

| Доходы от предпринимательской деятельности | Да |

| Стипендии | Да |

| Доходы от сдачи в аренду недвижимости | Да |

| Капиталовычеты | Да |

| Другие виды доходов | Да |

Таким образом, налоговый вычет на детей положен по различным видам доходов, включая заработную плату, доходы от предпринимательской деятельности, стипендии, доходы от сдачи в аренду недвижимости, а также капиталовычеты и другие виды доходов. При увольнении сотрудника в отпуске по уходу за ребенком, налоговые вычеты на детей также могут применяться с предоставлением необходимых документов.

Как вернуть налоговый вычет за предыдущие годы

Налоговый вычет может представлять значительную сумму денег, которую можно вернуть себе. Если вы допустили ошибку при подаче налоговой декларации или упустили возможность использовать налоговый вычет, есть возможность вернуть его за предыдущие годы. В данной статье мы рассмотрим, каким образом это можно сделать.

1. Проверьте свою налоговую декларацию

Первым шагом будет проверка налоговой декларации, которую вы подавали за соответствующие годы. Убедитесь, что не было ошибок при заполнении и расчете налогового вычета. Если вы обнаружили ошибки, необходимо подать письменное заявление в налоговую службу о внесении исправлений в вашу налоговую декларацию.

2. Соберите необходимую документацию

Для возврата налогового вычета вам понадобится некоторая документация, подтверждающая ваше право на вычет. В зависимости от конкретной ситуации, вам может потребоваться собрать следующую документацию:

- Справка о доходах за соответствующие годы

- Документы, подтверждающие ваши расходы (например, на образование или лечение)

- Копия налоговой декларации за соответствующие годы

- Документы, свидетельствующие о наличии детей или иных иждивенцев

3. Подготовьте заявление о возврате налогового вычета

После того, как вы собрали необходимую документацию, вам потребуется подготовить заявление о возврате налогового вычета. В заявлении необходимо указать информацию о себе, налоговый год, за который вы хотите вернуть вычет, а также причину, по которой вы просите вернуть вычет за прошлые годы.

Также в заявлении нужно указать сумму, которую вы просите вернуть. Для расчета этой суммы вы можете воспользоваться таблицей налоговых ставок, доступной на сайте налоговой службы.

4. Подайте заявление в налоговую службу

После подготовки заявления вам необходимо его подать в налоговую службу. При подаче заявления убедитесь, что у вас есть все необходимые копии документов. В случае необходимости, оставьте себе копии заявления и приложенных документов.

После подачи заявления у вас может потребоваться дополнительное собеседование или предоставление дополнительной информации. Будьте готовы к этому и предоставьте необходимые документы в кратчайшие сроки.

По истечении определенного периода времени налоговая служба рассмотрит вашу заявку и примет решение о возможности возврата налогового вычета за предыдущие годы. Если ваша заявка одобрена, деньги будут перечислены на ваш банковский счет или вы получите чек по почте.

Процесс возврата налогового вычета может занять некоторое время, поэтому будьте терпеливы и следите за статусом вашей заявки.

Кто имеет право на получение налоговых вычетов на детей?

Налоговые вычеты на детей предоставляются гражданам в соответствии с законодательством о налогах. Они позволяют снизить налоговую нагрузку на родителей и обеспечить дополнительные финансовые возможности для воспитания и образования детей.

1. Родители, опекуны и усыновители

Вычеты на детей могут получать родители, опекуны и усыновители, которые являются налоговыми резидентами Российской Федерации. Это относится как к приемным детям, так и к биологическим детям.

2. Число детей, на которых предоставляются вычеты

Вычеты предоставляются на каждого ребенка, включая детей, не достигших 18-летнего возраста, а также студентов, обучающихся на очной форме обучения в образовательных учреждениях. Количество детей, на которых предоставляются вычеты, ограничено до трех.

Что касается детей-инвалидов, имеющих удостоверение о состоянии инвалидности, то вычеты на таких детей предоставляются без учета ограничения в трех детях.

3. Процедура получения вычетов

Для получения налоговых вычетов на детей родители должны представить в налоговый орган соответствующие документы, подтверждающие их статус и наличие детей. В зависимости от регионального законодательства, могут потребоваться дополнительные документы о доходах и расходах.

4. Вычеты при увольнении из работы в отпуске по уходу

При увольнении сотрудника, находящегося в отпуске по уходу за ребенком, вычеты на детей сохраняются. Это связано с тем, что вычеты предоставляются налогоплательщику на протяжении всего налогового периода, в том числе и в случае изменения работы или статуса.